一、基本的风险指标

标准差是Harry Markomitz定义的风险,衡量了收益率在均值附近分布范围的宽度,代表着收益的不确定性,我们只需要知道每个资产的标准差和资产之间的相关性我们就可以得到投资组合的标准差。但是标准差同时包括了收益率高于均值的情况,而很多投资者认为较低的或者负的收益率才是风险(虽然卖空者持相反态度),因此我们也可以使用下半方差(semivariance)来表示风险,同时还衍生出了目标半方差(target semivariance)关注于低于某一目标收益率的样本,但是下半方差最大的缺点是难以大规模计算,而且难以从单个资产汇总到投资组合。此外,我们还有损失概率(收益率落在目标值以下的概率)和在险价值(VaR,在某目标概率下的亏损金额),这些都是金融风险管理的基础内容。

基本的风险模型包括单因子模型,和依赖于历史数据的样本方差和样本协方差估计的风险模型,但是这种基于历史数据估计的协方差极不稳定。①要满足T>N的条件,只能考虑一天一周这种较短时间尺度的收益率,然而投资者需要更长时间尺度的预测;②历史风险不能反映公司不断变化的基本面,尤其是并购、拆分时会有问题;③选择偏差,收购、破产或退市的公司将被忽略;④要估计的独立参数太多,自由度损失,精度下降。

但是协方差矩阵包含了计算组合层面的所有资产的风险信息,精确高效地估计和预测协方差矩阵是十分重要的内容,对于这部分,Simon在《财务金融建模》一书中有很多来描述这些问题。

二、结构化风险多因子模型

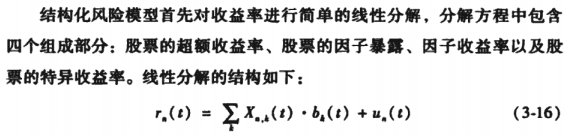

股票的收益率可以看做被一组共同因子和一个仅与该股票有关的特质因子所解释,我们可以把问题从M只股票转换为N个因子。

因子的因子暴露必须在t期已知,而因子收益则是在t+1期获得的,选择因子的范围大致包含对外部变化的响应因子、资产的横截面比较类因子、纯粹的内在因子或统计因子。

(一)外部变化响应因子

股票市场与外部经济之间存在某种可以被证实的联系,这些因子是指对以下外部变化的响应:债市收益率、非预期的通胀变化、油价、汇率、工业增加值等,我们通常通过时间序列来得到这种贝塔(虽然比较麻烦),同时,这种根据历史数据进行回归估计的方法没有办法描述变化,例如公司可能已经通过改变商业行为来控制外汇敞口,还受到政府采集误差的影响(例如中国的就业率数据)。

(二)横截面比较类因子

横截面属性一般归为两类:基本面类和市场类。基本面类主要包括分红率、盈利率等;市场类主要包括换手率、动量、期权的隐含波动率等,虽然它们也有变量误差和非动态的缺陷,但是他们解释的更多是同一类股票在未来表现的一些共同之处,而不像上一类主要反映对外部变动的响应。

(三)统计因子

主成分分析、极大似然分析和预期最大化分析都可以用来生成因子

三、结构化风险模型中的常用因子

(一)行业因子

行业的划分必须符合产业链以及市场共识,其暴露度通常是0/1变量,市场组合对全部行业因子的暴露度为1。

(二)风险指数

对于某些投资主题的暴露也是股票风险的来源,主要包括波动率、动能、规模、流动性、成长性、价值、盈利波动率、财务杠杆等。每一个风险指数内都可能包含若干变量,例如波动率可能由近期日收益率波动率、期权隐含波动率、近期价格波幅和贝塔这四个变量构成。股票对风险指数的暴露度就是股票对构成该风险指数的几个变量的暴露度之和

四、结构化风险模型的应用

我们可以通过多因子风险模型用于当前的组合分析,将组合风险分解到各个来源(模型风险和特质风险),使得我们能够判断这些来源是否也是主动投资的收益来源;此外,还允许我们对风险进行边际分析,即判断在风险头寸的变动下哪些资产对组合的分散化效力最高。

我们可以将风险分解为固有风险、意向风险和意外风险。固有风险指业绩基准自身的风险;意向风险指投资经理主动超配低配的有意承担的风险;意外风险是主动投资的副产品,指的是投资经理不经意间暴露的风险,例如根据高分红筛选的股票就可能不经意地在具有高分红特质的行业下注。

以S&P500为基准,对MMI进行风险分析可以得到:(待完善)

风险模型也可以帮助我们设计未来的投资组合,风险是组合构建的重要参数;利用收益率的结构化方程以及资产收益率的历史数据,我们可以估计因子收益率和特质收益率,并基于此对因子协方差和特质协方差的历史估计值进行预测(我们将在后面详细介绍)。