https://xueqiu.com/4105947155/78603772

简介:Quantamental(我们可以看作是Quant & Fundamental,即“量化基本面分析法”),就是把量化和基本面两种方法有效结合起来。这样的方法可能更合适中国市场,毕竟做基本面的人已经完全没有能力处理现在的这么多信息了,如果要一家一家公司地去看报表然后再总结的话,办事效率和信息覆盖量都非常有限。所以,我们必须要借助工具去帮助投资者处理更多信息,最后得出一个决策。今天给大家分享一个量化选股策略,请往下看。

基础策略

直观想法:

在各行业中选取表现好的股票,形成资产组合,再利用市场指数对冲,使回报稳定,坐收α.

实现步骤:

将全部A股按照申万一级分类分为30多个行业,在每个调仓日,在每个行业中选取最好的一只股票持有;

行业最佳的选取可以按照基本面信息,比如本篇的基础策略,就以PE最小作为最好股票的标志。

策略表现:

可以看见,从2013年以来,策略一直保持相对稳定的超额收益。如果用期指对冲,也能以较快速度离开股灾,甚至在2016年来的震荡行情中能实现10%以上的年化收益;

另一方面,策略 β 值接近1,这与我们构建纯α策略的想法不谋而合。

扩展范围

看到上面PE的表现,我忍不住想看看是不是有其他的基本面因子可以实现更好的α收益;

借助quartz的快速回测,可以继续测试以下因子的表现:

上面的dict中,因子代表的值为0表示选取行业中该因子最小的一直股票;而因子值为1表示选取该因子值最大的股票。这也不难理解,PE越小表明股票相对越有价值,而ROA越大才表明公司的盈利能力越好。

将回测期间设为2016/01/05 - 2016/08/08

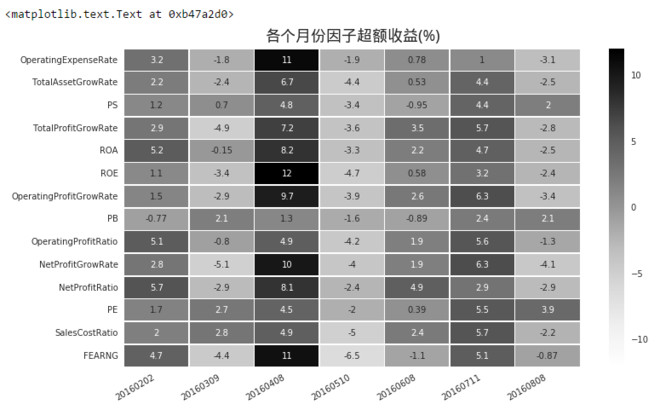

下图展示了各个因子的α值,可以看见,总体表现不错:投资者关注较多的PE、PB、ROA、ROE等基本面因子都能充当比较好的筛选指标,给出10%以上的α. 而成长因子则不那么可靠,这可能给我们一个投资的提示:公司增长快可能并不代表股价增长快,为了获得超额收益,最好持有基本面已经很好的公司股票。

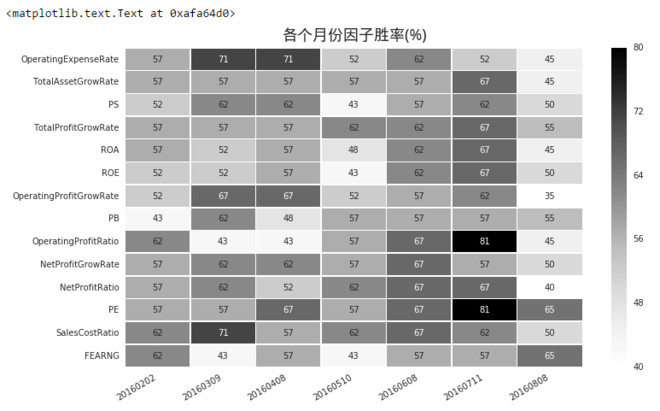

下图展示了各个因子的胜率,即 —— 回测期间正超额收益天数 / 样本总天数。大部分因子胜率在50%以上,胜率较大的因子基本上α也会比较高。

PE因子的胜率将近63%,应该是比较让人满意的。

策略稳定性检验

为了验证策略表现的稳定性,将回测期拆分为7份,每份大概是1个月时间(20个交易日),考察每个月内因子的胜率与超额收益。

PE因子在期间每个月的胜率都超过55%,甚至在其他因子表现都不好的最近一个月,其胜率也达到65%,稳定性很不错。

期间基本每个月PE因子都能有正的超额收益,除4月8日 - 5月10日这一段期间,而这一段期间所有其它因子也没能取得超额收益。这也从另一个角度验证了PE因子表现的稳定性。

策略总结

从上面的分析来看,选取每个行业PE最低的一只股票构成组合是一个比较稳定的α策略,也能给出不错的回报。

从极端的角度想,持有PE小的股票也总是让人安心的 —— 大不了一直持有,过几年公司赚得的收益也能覆盖持有成本。

当然,优化总是没有止境的:

— 之后可以考虑在行业内采用多因子选股,用因子组合来给股票打分;

— 甚至在不同行业,选用不同的打分标准,因为行业不同时敏感因子可能也不同;

作者:量化哥-优矿Uqer

链接:https://xueqiu.com/4105947155/78603772