引言:

邢不行的系列帖子“量化小讲堂”,通过实际案例教初学者使用python进行量化投资,了解行业研究方向,希望能对大家有帮助。

又到高考志愿填报期,有同学问我某量化私募的实习生薪资都50w了,想做量化应该选什么专业?

和大家这样的日常交流有很多,从中发现很多人对量化存在不少误解。

所以这次干脆写篇文章,逐一解答新人对量化投资的常见问题。

01

什么是量化投资?

先开宗明义的对量化投资下一个完整定义:

用量化模型而不是人脑,来决定交易的品种、方向、时机和数量。

很多人自己做交易,无论是听“消息”买入,还是自己“感觉”要涨直接梭哈,这些交易决策都是由人脑主观决定的。

而在量化投资中,所有的买卖都完全由量化模型决定。

模型决定了交易的品种(买什么)、方向(多或空)、时机(何时买)和数量(仓位),即交易的一切。

有些同学看到量化模型这四个字就头大,毕竟在大家印象里这是韦神玩的东西。

1.简单量化模型

但事实并非如此,模型有难易之分。也有很简单的,比如我们讲过很多次的定投策略。

不管行情定期、定量的买入指定品种,比如每周买1000元BTC。虽然简单,但这妥妥的是一个量化模型。

(定投策略:不管行情,每周买1000元固定品种)

别小看这个简单的模型。我分别在2019年5月、2021年1月分享过各类定投策略,鼓励大家定投。

(按照文章建议定投的,已经收益满满了)

感兴趣的可以再去翻下旧文:

在两万美金顶点买入比特币的他,现在怎么样了?

BTC涨这么多,还能买吗?要卖吗?| 量化定投策略告诉你答案【附代码】

2.复杂量化模型

当然,量化模型也可以很复杂,比如现在很流行的人工智能。

但千万别觉得人工智能是最近才有的。根据我看的文献,最早在上世纪80年代,华尔街就开始在投资中运用该技术了。

感兴趣的同学可以看我某期视频,里面科普了机器学习在量化投资中的应用案例,零基础也能看懂。

讲完量化投资的定义,我们再回到实际问题,挨个解答大家的疑惑。

02

量化=高频交易?

提到量化投资,很多同学第一印象是:一台算力超高的电脑,以极高频率在市场上快进快出,赚尽每一分钱。

但实际上量化投资包含了众多的策略类型,高频交易只是其中之一。把高频等同于量化就相当于用足球代表中国体育事业。

下面给大家介绍几种常见的量化投资策略。

1.选股策略

我们网站上的选股策略,每月会选出30只股票买入,然后定期更换。

这个策略交易频率不高,一个月一次。但其选股完全由模型决定,你能说这不是量化交易吗?

想了解更多选股策略可以看我这期视频:

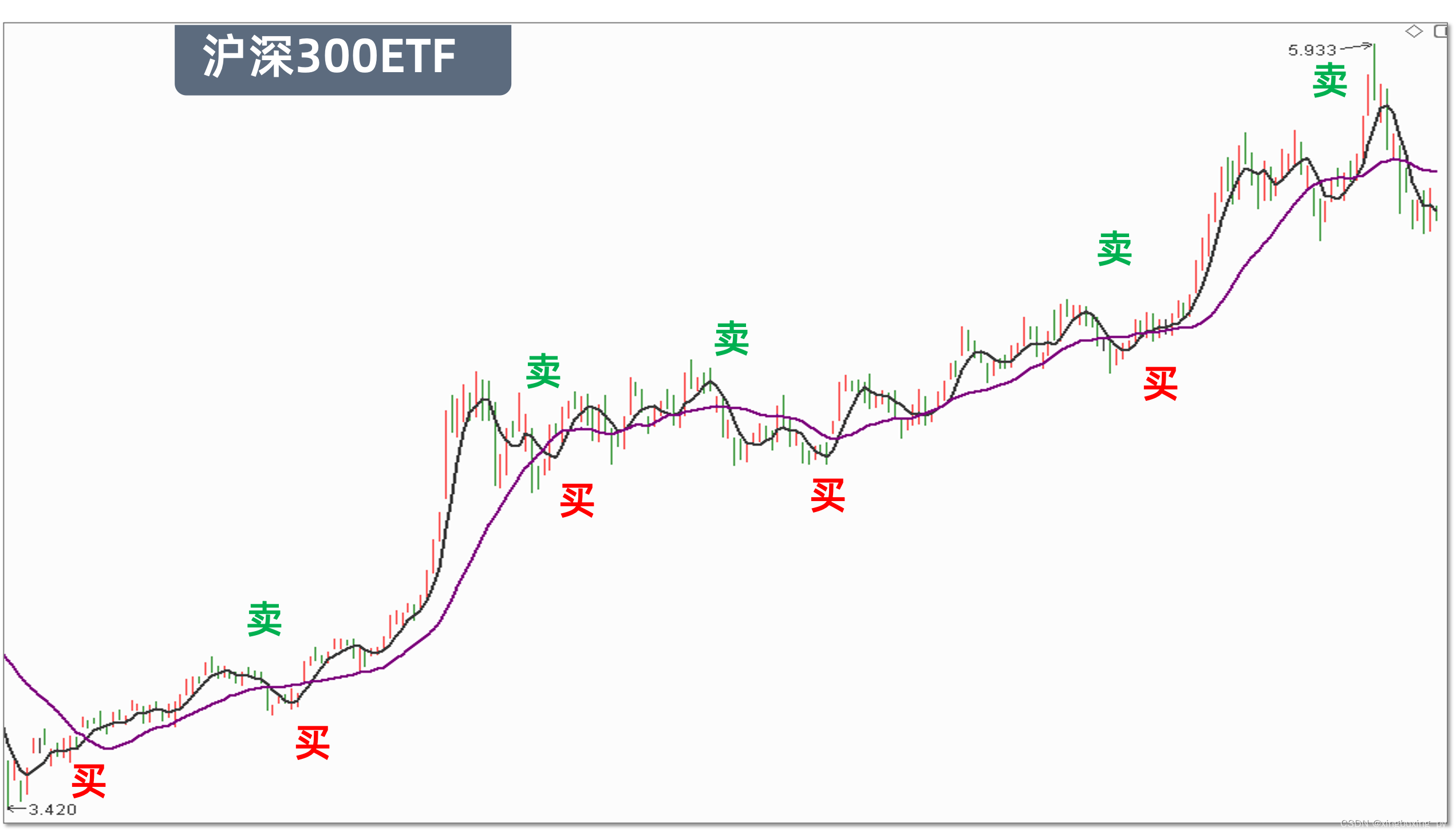

2.择时策略

量化择时策略,就是针对某一品种,让模型决定买卖时点的策略。

策略的买卖信号可以很频繁,几分钟就发出一次;也可以很缓慢,几个月才出现一次。

我个人的偏好是中长线的择时。我们做过很多择时策略的视频,比如:

3.套利策略

相比前两个策略,套利策略更加稳健,风险更低。

越原始的市场套利机会越多。近几年套利机会最多的无疑是币圈。我2018年就写过数字货币期限套利的教程,能在7天内赚15%的无风险收益。

目前这个策略仍适用,币圈每年都还会有新的套利机会出现。

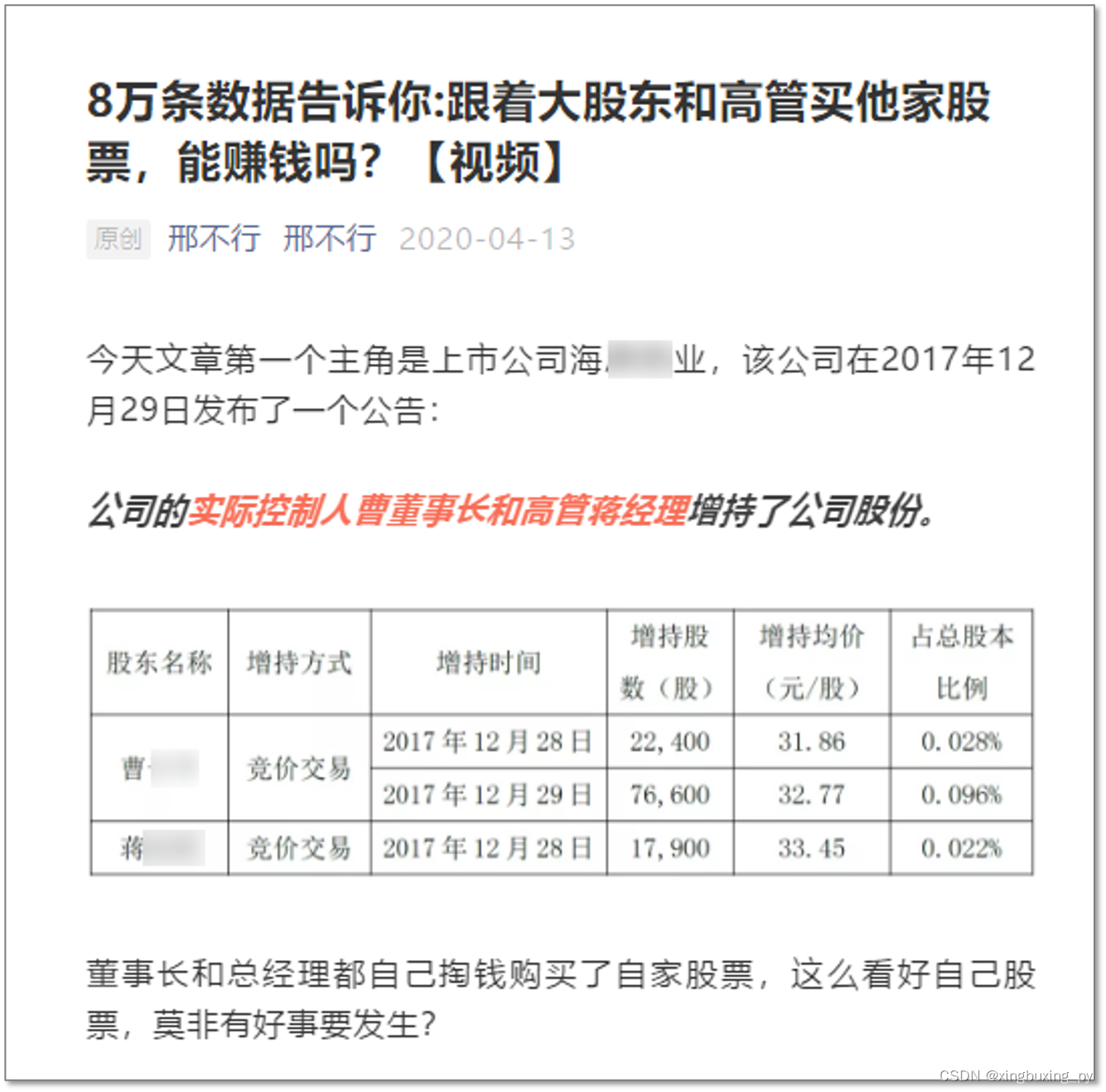

4.事件驱动策略

事件驱动策略,则由某个事件触发交易行为。

比如,我们经常会看到上市公司大股东或高管增减持自家股票的消息。把这个当做事件,跟着他们买卖即可。

我的这个视频,就通过8万条增减持事件数据,详细展示了该策略的可行性:

5.高频策略

高频策略的特点是交易频率高,交易时间间隔短,每笔交易金额相对较小。

(高频是脏活累活,不适合个人投资者)

除非你能力极其出众,不然我不建议个人做高频交易。原因可见这期视频:

03

量化=自动交易?

还有人认为量化投资必须得是自动交易。

有时自动交易确实是必要的。比如某选股策略选出几十个需要开盘买入的股票,此时手工下单是忙不过来的,得自动交易。

我之前也有演示过自动交易:

但并不是量化投资就一定要用自动交易。

比如量化定投策略,它交易频率很低,我每周手动下单也很方便,但这并不妨碍它就是量化投资。

或者某天价值投资派基金经理KUN突发奇想,要再加仓1万手茅台。他直接一股脑挂单的话肯定是不行的,单子太大会提高买入成本。

此时大部分机构都会应用程序拆单交易,将10万手订单拆分成很多小单,在一天之内找机会自动的慢慢成交。

(程序将大单拆分后批量成交)

这虽然是自动交易,但交易决策是基金经理主观做出的,并不属于量化投资。

所以说,自动交易其实和是否是量化投资没有必然的关系。

04

量化=稳赚不赔?

还有人觉得量化投资这么高级,是不是就一定稳赚不赔呢?

(这种就让人挺无语的...)

没有任何一种投资方式可以保证稳赚。承诺稳赚的不用怀疑,一律都是骗子。

风险与收益成正比。真想稳赚的我一般建议买余额宝,每天都赚十万分之四,稳得很。

而量化投资的收益,会受到很多因素影响。

1.影响因素:市场行情

首先对收益影响最大的就是市场行情。

上图是针对沪深300的择时策略。股市大跌时,如2008年熊市中,策略能不亏就不错了。

市场走好时,如2015年牛市中,策略可以比大盘赚更多。

当然策略也会有不适应市场的时候。如2018年指数跌幅不大,策略却发生大幅回撤。

2.影响因素:策略类型

量化策略的类型也会影响投资收益。

上图中有择时策略A和选股策略B。在同一时间段的2017、18年,策略A稳步向上,而策略B却急转直下。

但从整个时间段来看,策略B的收益700倍又远高于A的45倍。

这说明了相同行情下,不同类型的策略会有不同的表现。

至于策略A、B哪个更好,这就是见仁见智的事情了,不同的人有不同的选择。

05

量化=高人一等?

另有些同学认为量化投资高人一等,其他投资方法都不值一提。

我自己刚接触量化的时候也是如此。觉得价值投资太慢,技术分析太low,套利太无聊,量化才是最酷炫的方法。

但当我在市场混的越久、看的案例越多,就越有敬畏之心。这个市场上靠任何方法赚钱的人都有。

只要能长期盈利的投资方式都是好方法,量化也只是众多投资方式中的一种。

对于个人来说,最重要的是结合自己的优势、性格,找到合适的方法。

06

量化=必学编程?

也有同学说欲做量化,必学编程。其实并没有这么夸张。

拿我自己举例。我是金融专业出身,最开始处理数据时用祖传的Excel。那时候的策略也很简单,无外乎均线、指标之类,excel可以处理的很好。

(Excel筛选个股交易信号)

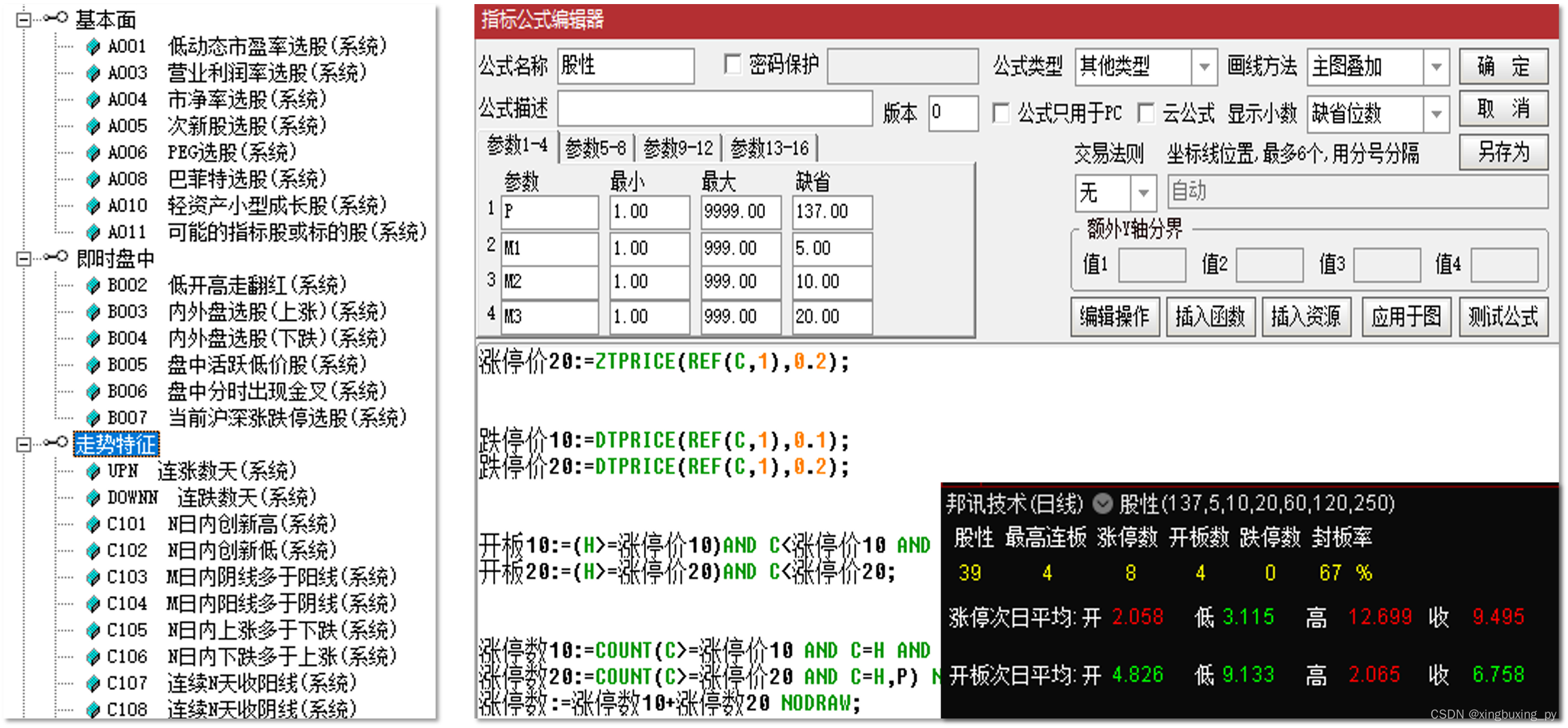

后面随着策略的复杂,Excel已经满足不了我,我开始使用通达信。

很多有一定经验的股民都知道,通达信是电脑上体验最好的行情软件。

这类行情软件都自带有简单的编程系统,能回测一些简单的策略。

(通达信公式择股、编写涨停板分析)

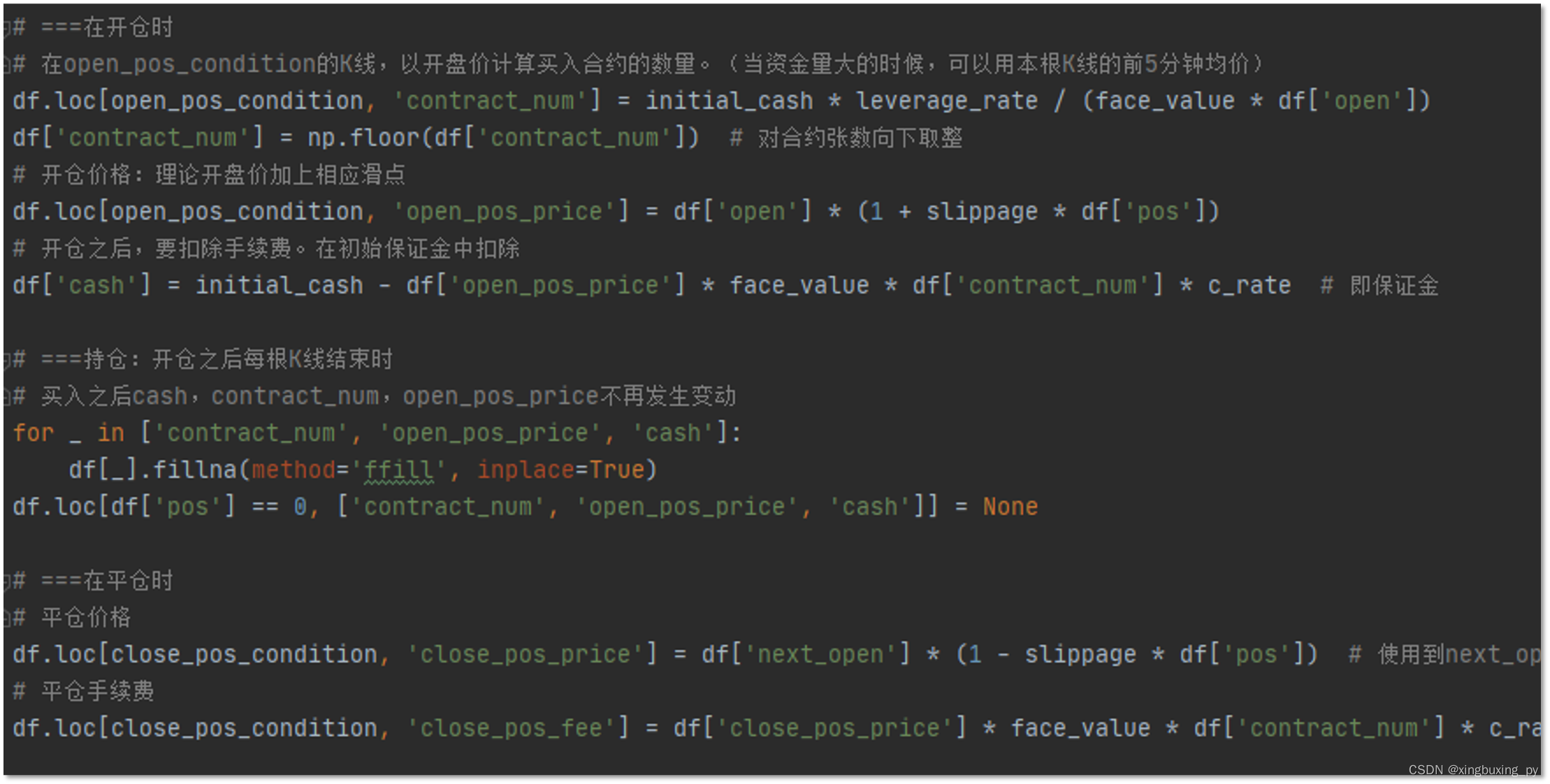

到后来随着策略更加复杂,通达信实在支撑不了,我才开始学习编程。一开始用C语言,然后转SAS,再然后用Python。

(Python处理开仓平仓信号)

由此可见编程只是解决问题的工具,有的人即使用Excel也能在市场风生水起,运用之妙存乎一心。

当然,现在我还是强烈推荐学习Python编程。毕竟工欲善其事,必先利其器,Python的各项优势可以大大提高开发策略的效率。

(人生苦短,我用Python)

07

量化=人工智能?

还有部分同学把量化想的非常高大上,认为做量化投资的一定要懂人工智能。

我又双叒叕要搬出定投策略案例了。这个量化策略简单有效,但肯定不属于人工智能。

人工智能或机器学习,是量化投资众多技术中的一种,而非全部。

其实人工智能的研究早在上世纪50年代就展开了,近年来随着DeepLearning等算法的突破,人工智能才进入大众的视野。

围棋:复杂的简单游戏

股市:简单的复杂游戏

另外也不要对其盲目迷信。在围棋这种规则明确的一对一场景下,人工智能确实可以表现的很好。

但反观股市,虽然规则简单,但参与者众多,市场极度混沌。此时人工智能对交易会有帮助,但绝不是稳赚,操作不好亏损的案例也比比皆是。

08

量化=预测天黑鹅?

每当市场大跌,总有同学问量化投资能不能预测黑天鹅。

(这位同学大概率是被套牢了)

我的答案是:不能预测。能被预测的还叫黑天鹅吗?

我们网站上有个策略叫一路向北,它会针对沪深300给出买入和卖出信号。

去年1月22日,它给了卖出信号作为预警。第二天起,武汉封城引发对新冠疫情的担忧,整个大盘开始下跌。

(20年开年后,股市因为疫情大跌)

但这并不代表这个策略能够预测黑天鹅,巧合而已。没有任何交易策略,可以预测疫情的发生。

但其实黑天鹅并不一定是坏事,很多时候反而可以增加策略的收益。因为量化投资的价值不在于预测黑天鹅,而是在事后帮你有效应对这个事件。

(量化多空策略增厚收益)

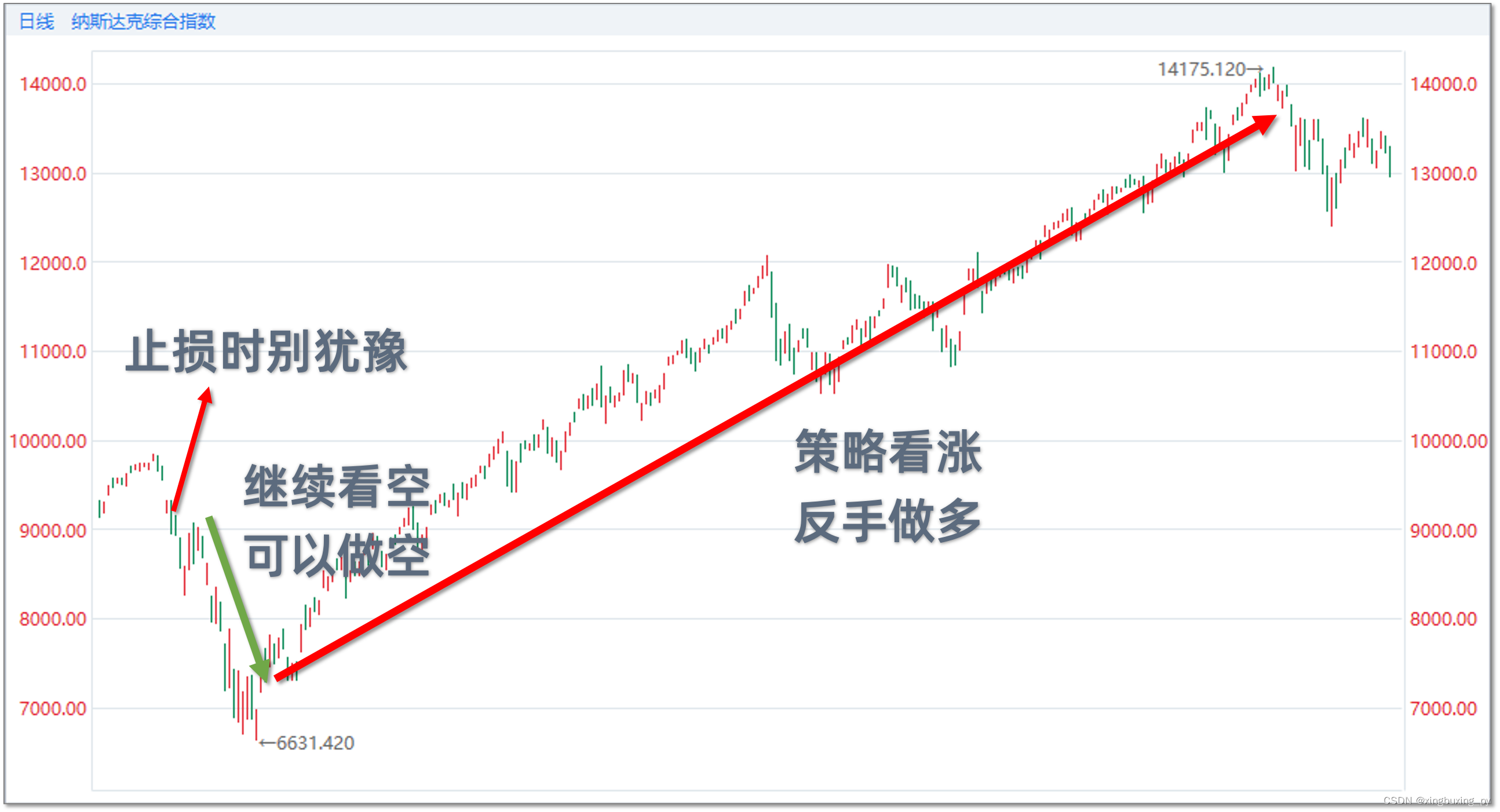

比如纳斯达克指数在疫情后一路熔断猛跌,然后就是一路大涨至今。

此时就算最简单的量化策略,也会在下跌时让你及时止损,甚至进一步做空,等策略看涨时再反手做多。

要实现这样的操作并不难,我之前讲过的轮动策略就能把它完美复现出来。感兴趣的同学可以看一下:

如果关于量化投资还有其他问题,可以点我头像交流。